空き家を相続し、売却した時の不動産に関する税金はどのようなものがあるか

相続・遺言コラム空き家を相続するときの流れと税金

被相続人名義の不動産を遺産分割協議により法定相続人の一人が相続する場合、相続登記をして、生きている方に名義を移してからでないと売却をすることができません。

相続した空き家の売却は、相続登記→不動産業者の方と不動産媒介契約の締結→売却という流れとなります。

1. 登録免許税について

空き家を相続する場合、まずは、相続登記をすることとなります。ここでかかる税金は、名義変更時にかかる登録免許税という税金です。

空き家を相続する場合、まずは、相続登記をすることとなります。ここでかかる税金は、名義変更時にかかる登録免許税という税金です。

登録免許税は、相続を原因とする名義変更の場合、固定資産税評価額のおよそ0.4%となります。例えば、北海道の地方都市の案件では、500万円くらいの固定資産税評価額が多いので、不動産の評価額がピッタリ500万円だと仮定すると、登録免許税は2万円となります。登録免許税は収入印紙で納めます。

贈与や売買などの名義変更だと、固定資産税評価額のおよそ2%の登録免許税がかかりますので、相続の場合の登録免許税は、通常の5分の1の額で済むということです。

2. 不動産取得税について

贈与や売買などを原因とする名義変更が完了すると、数か月後に不動産取得税という税金がかかります。この税金は、不動産が所在する地方自治体から請求されます。

しかし、相続を原因とする名義変更(相続登記)の場合には、例外的に不動産取得税がかかりません。

そのため、空き家を相続するときには、不動産取得税という税金は発生しません。

3. 固定資産税について

固定資産税という税金は、毎年1月1日時点の不動産の所有者に課税されます。そのため、例えば、令和3年3月15日に不動産の名義人が死亡した場合には、4月末から5月上旬に、死亡した方(被相続人)の名前で固定資産税納税通知書が送られてきます。

送られてきた被相続人名義の固定資産税納税通知書に記載されている税金は、そのまま不動産を相続する法定相続人の方が納める必要があります。

その後、相続した空き家を売却した場合の固定資産税は、売主と買主で日割りで調整されます。具体的には、固定資産税納税通知書で通知された分を売主が全額支払い、空き家の引き渡しを受ける日以降の分を買主が売主に支払うことで、固定資産税を清算します。

参考

4. 不動産譲渡税について

空き家を売却した場合、多くの方が不動産譲渡税を申告する対象となります。

不動産譲渡税とは、「取得費<売却額」の場合のみにかかる税金なのですが、不動産譲渡税が課税されないようにするには、空き家の取得費が売却額より多いことを証明できる、根拠となる資料が必要となります。

空き家の土地の取得費は、一般的には、被相続人の方が土地を購入した時の売買契約書で証明します。売買契約書がない場合には、残念ながら土地の取得費の根拠資料がないということとなります。

空き家の建物の取得費は、被相続人の方が建物を購入した時の売買契約書や、建築請負契約書で証明します。ただし、売買契約書等があったとしても、木造建物の減価償却費が22年であることから、相続した建物の取得費はそのまま計上できないことが多いです。

以上のような理由で、相続した空き家を売却した場合、不動産譲渡税の申告をしなければならない事例の方が多いです。

不動産譲渡税の申告について

不動産譲渡税の申告では、根拠となる資料がない場合、不動産の取得費を売却額の5%と計上することができます。そのため、大雑把な説明をすると売却額の95%の価格に対して、15%の不動産譲渡税が課税されます。

不動産譲渡税は所得となりますので、会社勤めで給与所得の方も、個人事業主で事業所得の方も、2月1日から3月15日までの所得税の確定申告の期間に不動産譲渡税を申告する必要があります。

一定の厳しい要件を満たせば、居住用不動産の売却の特例によって、不動産譲渡税が0になる場合もあります。その場合も確定申告は必要です。

いずれにせよ、不動産譲渡税の制度は複雑で非常に難しいですので、相続した空き家を売却した場合の不動産譲渡税の確定申告については、不動産譲渡税に精通している税理士に相談や依頼をすると良いでしょう。

たまき行政書士事務所でも、空き家を相続し、売却する予定の方には、不動産取得税に精通した税理士さんを紹介しています。

不動産譲渡税を納めた後の住民税、健康保険料の増額について

意外と忘れがちなのが、不動産譲渡税は所得なので、申告した翌年の住民税および健康保険料が増額することです。年金暮らしの方や、給与所得で毎年安定した収入がある方は、ある程度一定の住民税や健康保険料を納めているかと思いますが、不動産譲渡税を申告納税した翌年に限っては、住民税や健康保険料が増額します。

意外と忘れがちなのが、不動産譲渡税は所得なので、申告した翌年の住民税および健康保険料が増額することです。年金暮らしの方や、給与所得で毎年安定した収入がある方は、ある程度一定の住民税や健康保険料を納めているかと思いますが、不動産譲渡税を申告納税した翌年に限っては、住民税や健康保険料が増額します。

どのくらい増加するかの概算については、税理士の方が試算することができますので、不動産譲渡税に詳しい税理士の方に相談すると良いでしょう。

まとめ

今回の相続コラムでは、相続した不動産を売却した場合の税金について解説しました。相続手続きは、税金の面でも十分注意する必要がありますので、お亡くなりになった方が不動産をお持ちの場合には、相続に詳しい専門家(相続手続きだけでなく、税金についても精通している専門家)に相談するのが良いと思います。

今回の相続コラムでは、相続した不動産を売却した場合の税金について解説しました。相続手続きは、税金の面でも十分注意する必要がありますので、お亡くなりになった方が不動産をお持ちの場合には、相続に詳しい専門家(相続手続きだけでなく、税金についても精通している専門家)に相談するのが良いと思います。

たまき行政書士事務所は、相続手続きについてはもちろん、不動産売却の実務、相続にまつわる税金にも精通しております。

また、相続に関する税金(資産税分野)に詳しい税理士の方との提携も複数行っておりますので、不動産の相続に関して全般的にご相談したいという方は、よろしければ、当事務所にご相談ください。

無料訪問相談・無料テレビ電話相談のご予約や、ご質問等はお気軽に

たまき行政書士事務所の無料訪問相談について >>

【新型コロナ対策】LINEビデオ、ZOOM、Skypeでの無料テレビ電話相談も可能 ≫

道内でも札幌から遠方の方(稚内市や根室市、北見市、函館市)はZOOM等リモート面会だと、即日ご相談が可能です。北海道外の本州からもZOOMでの相続相談を積極的に行っております。難しい相続事案などで近くの事務所で断られた案件など、相続専門のたまき行政書士事務所にお気軽にご相談ください。他の事務所で解決できなかった事案でも、解決できることが多々あります。

たまき行政書士事務所の

ごあんないABOUT

相続・遺言専門のたまき行政書士事務所

- 代表 行政書士 田巻裕康

-

[住所]

北海道札幌市北区北32条西5丁目3-28

SAKURA-N32 1F

011-214-0467

070-4308-1398(行政書士直通電話)

電話受付:平日9時~18時 - [交通アクセス]

地下鉄南北線:北34条駅(3番出口)から徒歩1分

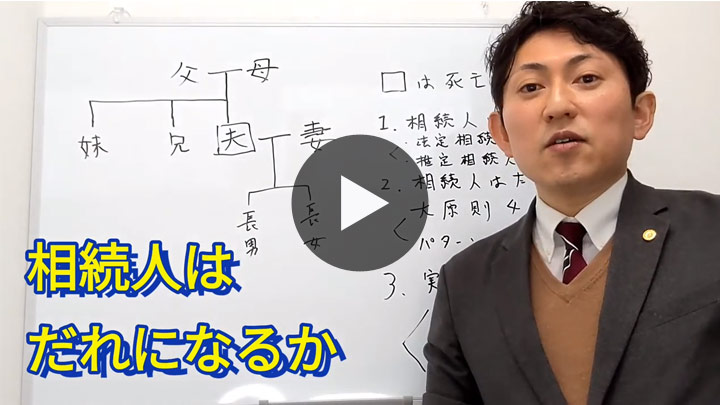

相続遺言YouTube教室 随時更新中!

行政書士田巻裕康による相続・遺言に関する解説動画をYouTubeにて公開中。一般のお客様はもちろん、相続実務を行ったことのない行政書士の方もぜひご活用ください。